Das dritte wichtige Portfolio-Bewertungsmodell ist die Marktattraktivitäts-Wettbewerbspositions-Analyse (McKinsey-Matrix). Das Modell ist eine Weiterentwicklung der Marktwachstums-/Marktanteils-Analyse. Geht es um die Entwicklung einer Portfolio-Strategie, so führt kaum ein Weg an diesem Konzept vorbei.

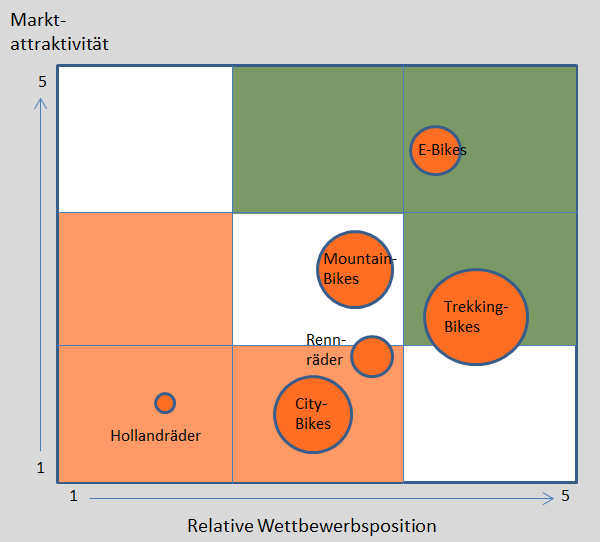

Die Marktattraktivität repräsentiert im Wesentlichen die nicht beeinflussbaren Rahmenbedingungen des Marktes und die Wettbewerbsposition bzw. relative Wettbewerbsstärke zeigt die eigene Ausgangslage. Das beispielhafte Portfolio eines Herstellers und Anbieters im Fahrradmarkt Deutschland stellt sich wie folgt dar:

Ermittlung der Marktattraktivität

Die Marktattraktivität setzt sich aus verschiedenen Einflussfaktoren wie Marktgröße, Wachstum, Status im Produktlebenszyklus, Innovationsrate, Wettbewerbsintensität, das Ergebnisniveau in der Branche oder weiteren relevanten Marktaspekten zusammen. Die Bewertungskriterien sind quantitativ und qualitativ, so dass die Gefahr der Subjektivität besteht. Die Auswahl der geeigneten Kriterien geschieht branchenbezogen und die Bewertung sollte gemeinsam von Management, Vertrieb, Entwicklung und Produktmanagement / Marketing erfolgen, so dass die möglichst objektive und potentialorientierte Ergebnisqualität der Analyse gewährleistet ist. Die finale Ermittlung der Marktattraktivität erfolgt durch Mittelwertbildung aller Einzelkriterien. Auch eine Gewichtung der Einzelkriterien kann sinnvoll sein.

Für unser Unternehmen wählen wir für die Ermittlung der Marktattraktivität das Raster:

|

Marktattraktivität

|

1

|

2

|

3

|

4

|

5

|

|---|---|---|---|---|---|

| Marktgröße | < 250′ | 250′-500′ | 500′-750′ | 750′-1000′ | >1“000 |

| Marktwachstum | 0% | 0%-2% | 2%-5% | 5%-10% | >10% |

| Lebenszyklusphase | Rückgang | Sättigung | Reife | Wachstum | Einführung |

| durchschn. Rendite | < 5% | 5%-10% | 10%-15% | 15%-20% | >20% |

Die Produktgruppen unseres Portfolios sind City-Bikes, Trekkingräder, Hollandräder, Rennräder, Mountain-Bikes und Ebikes. So verfügen die City-Bikes, Rennräder und Hollandräder nach unserem Raster in Summe über eine eher niedrige Marktattraktiviät. Die Marktgröße der City-Bikes, Trekking-Bikes und Mountain-Bikes bleiben beachtenswert. Allerdings erhalten die Wachstumsperspektiven, Lebenszyklusphase und durchschnittliche Renditen eher niedrige Einschätzungen.

Das positive Gegenteil sind die Ebikes mit Wachstumsraten von größer 50%, mittlerweile angemessener Marktgröße (8% vom Fahrradmarkt in Deutschland) und der Lebenszyklusphase Wachstum. Mountain-Bikes und Trekking-Bikes befinden sich bei mittlerem Wachstum, relativ großen Anteilen am Gesamtmarkt und der Lebenszyklusphase Reife.

Ermittlung der Wettbewerbsposition

Die Wettbewerbsstärke ist insbesondere bestimmt durch unseren Marktanteil, die Entwicklung dieser Marktanteile, die Produktvorteile, die Preis- und Kostenposition und das Marken-Image.

Unser gewähltes Bewertungsraster ist:

|

Wettbewerbsposition

|

1

|

2

|

3

|

4

|

5

|

|---|---|---|---|---|---|

| relativer Marktanteil | < 0,3 | 0,3-0,7 | 0,7-1 | 1-1,5 | >1,5 |

| Wettbewerbsposition | schwächer | gleich | stärker | ||

| Produktvorteile | schwächer | gleich | stärker | ||

| Image/Bekanntheitsgrad | bis 20% | 30% – 40% | größer 60% |

Wir sind der absolute Marktführer in Deutschland bei E-Bikes und Trekking-Bikes. Bei den Mountain-Bikes, Rennrädern und City-Bikes sind in einer starken Marktposition mit Wettbewerbern auf gleichem Niveau. Unsere Hollandräder runden das Portfolio ab und sind nach Marktanteilen, Preis-Leistung und Bekanntheitsgrad nacheilend. Die Kreisgröße repräsentiert unseren Umsatz im jeweiligen Produktsegment.

Schlussfolgerungen

Dargestellt wird das Ergebnis in einer 9 Feldermatrix. Die Produkte im grünen Bereich bewegen sich in einem marktattraktiven Umfeld und verfügen über eine adäquate Wettbewerbsstärke. Die Handlungsrichtung für die strategischen Maßnahmen ist Ausbau und Absicherung. Die Produkte im roten Bereich zeigen sich aufgrund der Marktsituation und oder der eigenen Schwächen als kritisch und erfordern Maßnahmen in Richtung Gewinnorientierung oder Desinvestition. So gehört die Zukunft der Hollandräder auf den Prüfstand. Spannend ist auch die Frage, wie wir unser Rennradgeschäft in Zukunft betreiben wollen, da wir über eine durchaus starke Position verfügen. Auf den ersten Blick erscheint eine starke Gewinnorientierung naheliegend. Die Produkte im weißen Bereich bedürfen einer selektiven Vorgehensweise. Für unser wichtiges Mountain-Bike-Geschäft kann dieses z. B. Fokussierung auf spezifische Zielgruppen oder Vertriebskanäle bedeuten. Trekking-Bikes und E-Bikes sind die Basis für den zukünftigen Erfolg. Sichern und wenn möglich weiterer Ausbau der Position ist das Ziel. Investitionen bei den E-Bikes sind richtig und zukunftssichernd.

Im Summe ist die Marktattraktivitäts-Wettbewerbspositions-Analyse ein wichtiger Schritt zur Portfolio-Analyse. Immer zu beachten ist die verbleibende Subjektivität.

1 Kommentar

Trackback URL Comments RSS Feed

Sites That Link to this Post